强监管下,银行保本理财正逐渐萎缩,结构性存款成为“替代品”之一。

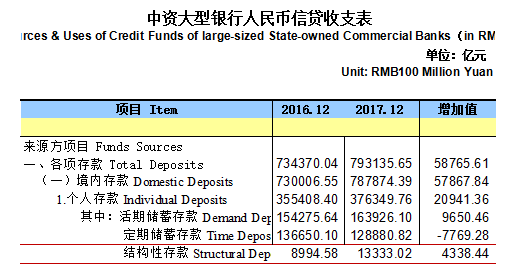

近日,《国际金融报》记者查阅央行公布的金融机构信贷收支统计数据发现,在去年一年内,中资全国性大型银行(工、农、中、建、交、邮储、国开行)的个人结构性存款增加了48.23%,和同期活期储蓄存款6.26%、定期储蓄存款-5.69%的增速相比,其增速不可小觑。

▲ 数据来源:央行-中资大型银行人民币信贷收支表 ▲ 数据来源:央行-中资大型银行人民币信贷收支表 “资管新规明确提及保本类理财产品不符合资管产品定义,但与此同时投资者对刚性兑付的投资产品需求程度仍然较高,为此银行需要一个新的产品填补这块市场空缺,而当前最能符合市场需求的产品即是结构性存款。”普益标准研究员陈新春在接受《国际金融报》记者采访时表示,在资管新规的束缚下,结构性存款或成银行吸储“新宠”。

商业银行结构性存款飙升 商业银行结构性存款飙升 “结构性存款85天,预期年化收益3.9%”,和以往只展示理财产品和大额存单产品不同,近日,《国际金融报》记者发现,在不少银行门口的“热销榜”上,结构性存款开始悄然出现。

所谓结构性存款,也称作收益增值产品,是在普通存款的基础上嵌入金融衍生工具(包括但不限于远期、掉期、期权或期货等),将投资收益与利率、汇率、股票价格、商品价格、信用、指数及其他金融类或非金融类标的物挂钩的具有一定风险的金融产品。

“从产品特点看,结构性存款具有比非保本理财产品更高的安全性。在账户上,结构性存款表现为客户存款资金;在收益上,由于挂钩标的物较为广泛,可以为投资者提供更多有别于传统投资项目的机会,只要挂钩物市场表现稳定,则结构性存款可大概率为投资者提供超过定期存款的收益。另外,相比于一般的理财产品,结构性存款对投资者的限制较少(如没有投资起点限制),因而投资者可根据自身需求选择与风险承受能力相匹配的结构性存款产品。”陈新春指出。

据了解,这类产品自2002年正式在国内推出,至今在国内已经发展了16年。虽然结构性存款并非“新事物”,但数据显示,去年以来,银行发行这类产品的积极性更大了。

根据央行公布的金融机构信贷收支统计数据,在去年一年中,中资商业银行的结构性存款发生了快速增长。其中,中资全国性大型银行(工、农、中、建、交、邮储、国开行)的个人结构性存款飙升了48.23%,由2016年12月末的8994.58 亿元增加到2017年12月末的13333.02亿元;而中资中小型银行的个人结构性存款由2016年12月末的9691.52 亿元飙涨到2017年12月末的14322.53亿,环比增长了47.78%。

商业银行个人结构性存款为何突然飙升?

对此,多位业内人士在接受《国际金融报》记者采访时表示,结构性存款规模的激增与资管新规有关。

融360分析师刘银平表示,资管新规对银行表内保本理财业务造成冲击,为了迎合监管需求,表内理财有可能会向结构性存款转型,而银行也明白拉存款的难度越来越大,因此希望通过发行结构性理财来吸引储户。

陈新春也指出,“未来,在金融强监管和金融回归本源的要求下,结构性存款有很大概率会成为银行的‘揽储利器’。”陈新春说。

注意!结构性存款也有风险

虽然结构性存款名为“存款”,但值得注意的是,有业内人士指出,投资者购买结构性存款时,也要注意风险。

据普益标准统计,过去一年,结构性存款收益存在较大差异。个人类结构性存款的收益下限平均值和收益上限平均值分别为2.31%和4.24%,收益下限和收益上限最大值分别达到5.5%和11.29%;机构类结构性存款的收益下限平均值和收益上限平均值分别为1.97%和3.77%,收益下限和收益上限最大值分别达到7%和13.55%。

“结构性存款本质上还是存款,但相比于普通存款,结构性存款的最大特征在于其利息与挂钩标的物的收益表现相关,因而其利息是浮动的,需要承担一定的风险。”陈新春指出。

而刘银平认为,结构性存款的风险要远高于普通定期存款。“银行存款受保险存管条例保护,但结构性存款属于理财,不在保护范围内。结构性存款有保本的也有不保本的,虽然本金的风险不大,但是从过往发行的结构性存款来看,确实有少部分没有达到预期收益率,是存在一定收益风险的”。

“总体而言,结构性存款风险较低,通常在银行内部风险评级为一级或二级,整体风险低于非保本类理财产品。”陈新春进一步分析称。

陈新春建议,由于结构性存款收益为一个区间范围,因此投资者在购买此类产品时需关注嵌套衍生品的结构以及相关产品过往的业绩表现,进而判断产品收益所落位置是否符合投资者期望。

|