经济导报记者 杜海

山东招金集团有限公司(下称“招金集团”)2023年面向专业投资者公开发行可续期公司债券项目,最新的状态为“已反馈”,更新日期为11月8日。

上述债券的品种为小公募,拟发行金额40亿元,承销商/管理人为中信证券,项目受理日期为2023年9月13日。

根据公司对审核反馈意见的回复,2020-2022年及2023年1-6月,招金集团归属于母公司所有者的净利润分别为3.57亿元、-0.20亿元、1.05亿元及0.89亿元。

据介绍,2021年,招金集团归母净利润较2020年下滑较大,一是由于2021年公司受金矿安全事故影响,山东省对非煤矿业停产进行安全检查,公司黄金开采成本上升,整体利润水平下滑较多;二是由于公司2021年末归母所有者权益合计40.13亿元,较2020年末的58.76亿元下降幅度较大,归母权益占比降低,主要系2021年公司所有者权益中其他综合收益减少所致。2021年由于执行新金融工具准则,原计入可供出售金融资产调整计入其他权益工具投资计量,导致其他权益工具投资公允价值变动幅度较大。2022年公司归母净利润较2021年有所回升,主要系下属矿山已恢复生产,2022年净利润水平恢复提升所致。目前,公司各主营业务板块盈利能力较为稳定,主营业务盈利能力具有可持续性,为本次债券提供基础的偿债保障。

根据申报材料,招金集团属于投资控股型企业,经营成果主要来自子公司。

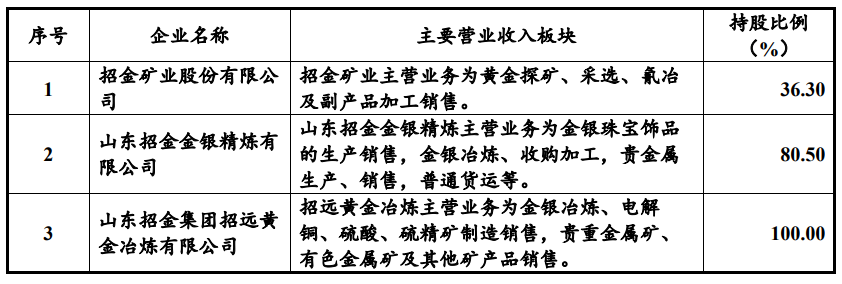

截至2022年末,公司纳入合并范围的二级子公司共有15家,主要二级子公司共有3家。公司对子公司山东招金金银精炼有限公司和山东招金集团招远黄金冶炼有限公司的持股比例分别为80.50%和100%,处于绝对控股地位,对两家子公司有较强的控制能力;公司对招金矿业股份有限公司的持股比例为36.30%,低于50%。根据招金矿业公开信息披露,其董事会成员共有11名,有4名为独立非执行董事,剩余7席中有5席(含董事长)为招金集团提名推荐,占比71.43%。招金集团可在实际层面主导招金矿业的人事、财务、生产经营等重大事项的安排,故其对子公司招金矿业实质上也拥有较强的控制权。

招金集团可稳定的获取来自招金矿业等下属子公司的分红。2020-2022年度,招金集团分别确认源自子公司的分红1.65亿元、1.29亿元和0.70亿元。

“虽然公司作为投资控股型企业,经营成果主要来自子公司,但公司对子公司控制力较强,子公司目前生产经营情况良好,且分红政策、分红规模稳定。同时,公司本部自身具有一定的融资能力,公司投资控股型的特质预计不会对本次债券偿债能力造成重大不利影响。”招金集团表示。

经济导报记者查询获悉,2020-2022年度, 招金集团投资收益分别为11.25亿元、5.93亿元及5.72亿元,投资收益近三年来保持持续下降趋势。此外,截至2023年6月末,招金集团本部有息债务合计约为197.99亿元,一年内到期的债务规模为123.26亿元,占总有息债务规模的62.26%。