经济导报记者 杜海

山东招金集团有限公司(下称“招金集团”)2023年面向专业投资者公开发行可续期公司债券项目,最新的状态为“已反馈”,更新日期为11月8日。该债券的品种为小公募,拟发行金额40亿元,承销商/管理人为中信证券,项目受理日期为2023年9月13日。本次债券的募集资金拟用于偿还公司有息债务。

经济导报记者获悉,截至本次债券募集说明书签署日,招金集团及子公司累计发行境内债券879亿元,境外债券3亿美元;累计偿还债券671亿元人民币及3亿美元;公司及其子公司已发行尚未偿付的债券余额为208亿元。

资产负债率维持在较高水平

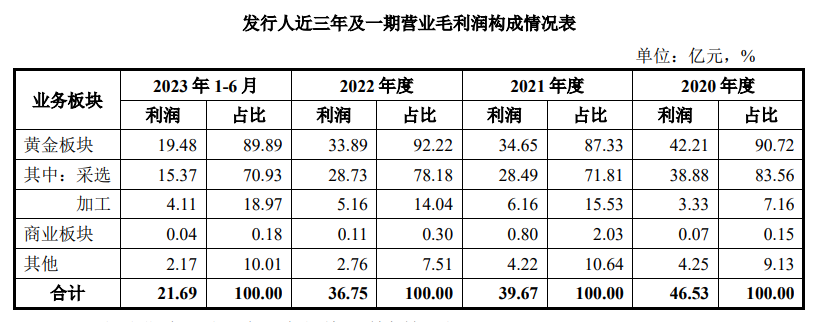

招金集团为国内领先的黄金企业。2020-2022年度及2023年1-6月,公司实现的营业总收入分别为735.56亿元、496.27亿元、564.32亿元和327.80亿元,其中黄金板块收入分别为717.28亿元、477.01亿元、553.74亿元和312.09亿元,占比分别为97.52%、96.12%、98.13%和95.20%。

显然,黄金板块为公司营业收入的主要来源,近三年黄金板块收入占比均在90%以上。公司一方面通过上海黄金交易所销售公司生产的标准金锭,销售较为便利,回款及时,销售压力较小;另一方面,由子公司招金精炼进行黄金深加工,黄金深加工产品有金条、金章及万足金、千足金、黄金饰品、奥运黄金纪念品等系列产品,主要下游客户包括国内多家银行机构及各零售商,公司主要结算模式为现金结算。

根据公司日前对交易所审核反馈意见的回复,2020-2022年及2023年1-6月,招金集团归属于母公司所有者的净利润分别为3.57亿元、-0.20亿元、1.05亿元及0.89亿元。

2021年,招金集团归母净利润较2020年下滑较大,一是由于2021年公司受金矿安全事故影响,山东省对非煤矿业停产进行安全检查,公司黄金开采成本上升,整体利润水平下滑较多;二是由于公司2021年末归母所有者权益合计40.13亿元,较2020年末的58.76亿元下降幅度较大。此外,2021年由于执行新金融工具准则,原计入可供出售金融资产调整计入其他权益工具投资计量,导致其他权益工具投资公允价值变动幅度较大。

招金集团所从事的黄金采选加工等业务板块属于资本密集型产业,近年来,公司加快了资源扩张速度,导致其资金需求量较大。2020-2022年末及2023年6月末,招金集团合并口径资产负债率分别为69.91%、69.84%、69.84%和71.61%。

那么,公司将采取何种举措,加强对资产负债率的管控?公司此番为何选择发行40亿元的小公募来融资?11月10日,经济导报记者拨打招金集团信息披露事务负责人、财务总监丁洪杰的办公电话,接电话的工作人员表示,丁洪杰正在开会,其届时将把相关问题反馈给丁洪杰;截至发稿时,经济导报记者未收到对方的回应。

经中诚信国际评定,招金集团的主体信用等级为AAA,评级展望为稳定;中诚信国际评定本次债券信用等级为AAA,表明本次债券安全性极强,基本不受不利经济环境的影响,违约风险极低。根据评级报告,中诚信国际肯定了招金集团黄金资源储量丰富、矿山品位优质、下属子公司储备项目前景较好以及融资渠道畅通等方面的优势,但中诚信国际也关注到,公司产品面临一定的周期和市场引起的价格波动风险、资本开支规模较大、融资规模较大、杠杆水平较高、利润规模有限暂无法实现杠杆修复等因素对其经营和整体信用状况造成的影响。

招金集团方面表示,因本次债券的发行时间及实际发行规模尚有一定不确定性,公司将综合考虑本次债券发行时间及实际发行规模、募集资金的到账情况、相关债务本息偿付要求、公司债务结构调整计划等因素,本着有利于优化公司债务结构和节省财务费用的原则,未来可能调整偿还债务明细。

经营成果主要来自子公司

“与银行贷款这种间接融资方式相比,公司债券作为资本市场直接融资品种,具有一定的成本优势。公司通过本次发行固定利率的可续期公司债券,有利于锁定财务成本,避免贷款利率波动风险。同时,将使公司获得长期稳定的经营资金,减轻短期偿债压力,使公司获得持续稳定的发展。”一位接近招金集团的知情人士告诉经济导报记者,本次债券募集资金的运用,将使该公司的营运资金得到充实,公司的流动比率将有所提高,流动资产对于流动负债的覆盖能力将得到提升,短期偿债能力进一步增强。

经济导报记者注意到,根据申报材料,招金集团属于投资控股型企业,经营成果主要来自子公司。

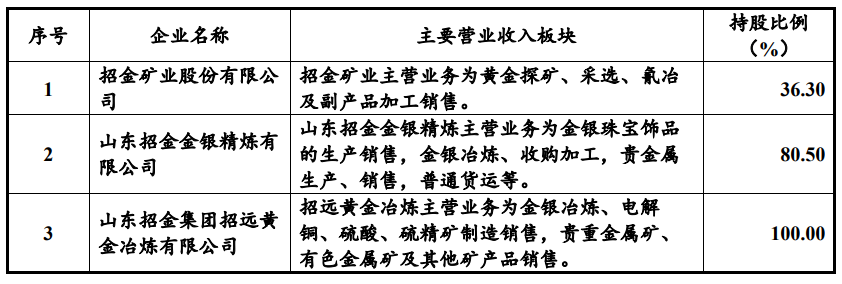

截至2022年末,公司纳入合并范围的二级子公司共有15家,主要二级子公司共有3家。公司对子公司山东招金金银精炼有限公司和山东招金集团招远黄金冶炼有限公司的持股比例分别为80.50%和100%,处于绝对控股地位,对两家子公司有较强的控制能力;公司对招金矿业股份有限公司的持股比例为36.30%,低于50%。根据招金矿业公开信息披露,其董事会成员共有11名,有4名为独立非执行董事,剩余7席中有5席(含董事长)为招金集团提名推荐,占比71.43%。招金集团可在实际层面主导招金矿业的人事、财务、生产经营等重大事项的安排,故其对子公司招金矿业实质上也拥有较强的控制权。

招金集团可稳定地获取来自招金矿业等下属子公司的分红。2020-2022年度,招金集团分别确认源自子公司的分红1.65亿元、1.29亿元和0.70亿元。

“虽然公司作为投资控股型企业,经营成果主要来自子公司,但公司对子公司控制力较强,子公司目前生产经营情况良好,且分红政策、分红规模稳定。同时,公司本部自身具有一定的融资能力,公司投资控股型的特质预计不会对本次债券偿债能力造成重大不利影响。”招金集团表示。

经济导报记者查询获悉,2020-2022年度, 招金集团投资收益分别为11.25亿元、5.93亿元及5.72亿元,投资收益近三年来保持持续下降趋势。此外,截至2023年6月末,招金集团本部有息债务合计约为197.99亿元,一年内到期的债务规模为123.26亿元,占总有息债务规模的62.26%。

但招金集团强调,公司在资本市场信誉良好,与市场投资人及商业银行建立了良好的合作关系,具有较强的融资能力。截至2023年6月末,公司本部拥有超短期融资券额度10亿元;公司本部银行授信合计为176.10亿元,尚未使用额度67.11亿元,直接及间接融资能力较强。此外,截至2023年6月末,公司本部无内部拆入资金,拆出资金主要系公司为下属子公司提供的用于日常经营的借款,拆出资金规模合计为45亿元。