财政部5月17日发布通知称,2024年超长期特别国债(第二期)将于5月24日通过财政部北交所政府债券发行系统招标发行。本债为20年期固定利率附息债,发行总额400亿元。这是20年期超长期特别国债的首次亮相,也是北交所首次服务特别国债发行。

2022年7月,北交所启动地方政府债券发行业务,同年9月启动国债发行业务。本次招标将通过财政部北京证券交易所政府债券发行系统进行。

近两年来,北交所债券业务稳步提升。最新统计数据显示,截至2024年4月末,北交所累计发行政府债券64220.78亿元,其中国债发行58940.3亿元,地方政府债券发行5280.48亿元。2024年前4个月,北交所发行国债14605.4亿元,发行地方政府债券925.73亿元,国债发行规模同比增长超四成。

财政部此前公布的发行安排中,1万亿元超长期特别国债自5月17日启动发行,共发行22次,其中20年期计划发行7次,自5月至11月,每月发行一次。本次发行是20年期特别国债的首次发行,同时也是我国首次发行20年期限的特别国债。

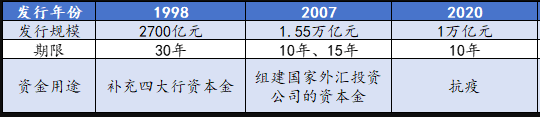

资料显示,财政部分别于1998年、2007年、2020年发行了三次特别国债(下表),发行金额分别为2700亿元、1.55万亿元、1万亿元,期限分别为10年、15年和30年期,但20年期此前未出现过。

事实上,20年期普通国债也已多年未曾发行,最后一次发行还在2015年。市场上的20年期国债存量低,流动性较差。从存量来看,粤开证券研究所数据显示,超长期国债以30年期为主,截至2024年4月末,超长期国债存量规模50936.9亿元,占存量国债的比重为16.9%,其中20年期占比仅1.6%,15年期、30年期和50年期占比分别为0.1%、11.6%和3.6%。

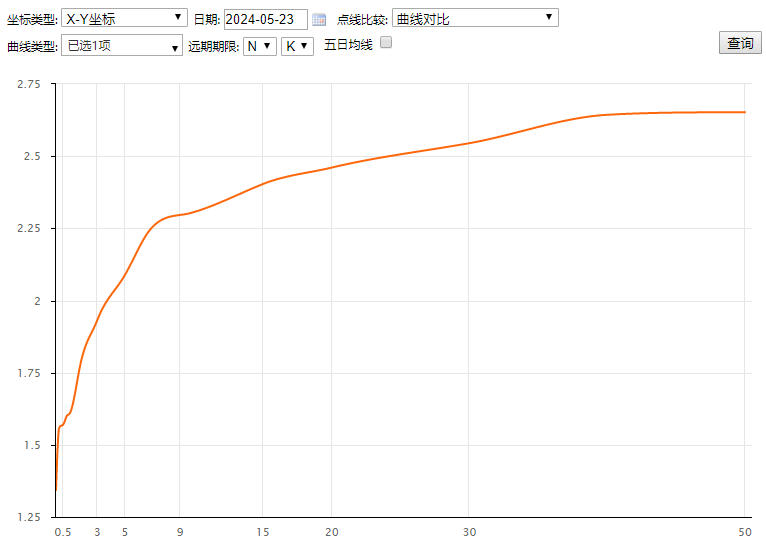

本次20年期超长期特别国债采用单一价格招标方式,标的为利率。投标标位区间为招标日前1至5个工作日(含第1和第5个工作日)中国债券信息网公布的中国国债收益率曲线中,20年期国债收益率算术平均值上下各浮动10%(四舍五入计算到0.01%)。中债国债到期收益率曲线显示,5月23日,20年期国债收益率为2.4604%。

从利率期限结构来看,10年期以上国债收益率曲线较为平坦,期限利差随着发行期限的拉长快速收窄。5月17日发行的30年期超长期特别国债票面利率为2.57%。

中邮证券研究所分析师梁伟超分析说,前期20年期国债供给缺位,后续稳定发行后,20年期利率所承受的供给冲击可能更加明显,超长端各期限的定价逻辑可能发生变化。

国泰君安固收分析师陈建文认为,现阶段20年期国债流动性补偿偏高,20年期国债重启一级发行后或推动其流动性大幅提升,带来“20-10”期限利差的压降机会。(来源:新华财经)