经济导报记者 刘勇

在楼市调控松绑,银行信贷政策放松的背景下,为争夺房贷市场,不少银行创新推出了个性化的房贷还款政策。

业内人士表示,银行通过创新住房信贷产品,提供差异化、个性化服务,有助于提高产品竞争力,进而扩大信贷市场份额。

创新还贷方式

“房贷月供本金低至1元!”近日,不少银行推出了“先息后本”的个人按揭还款政策。

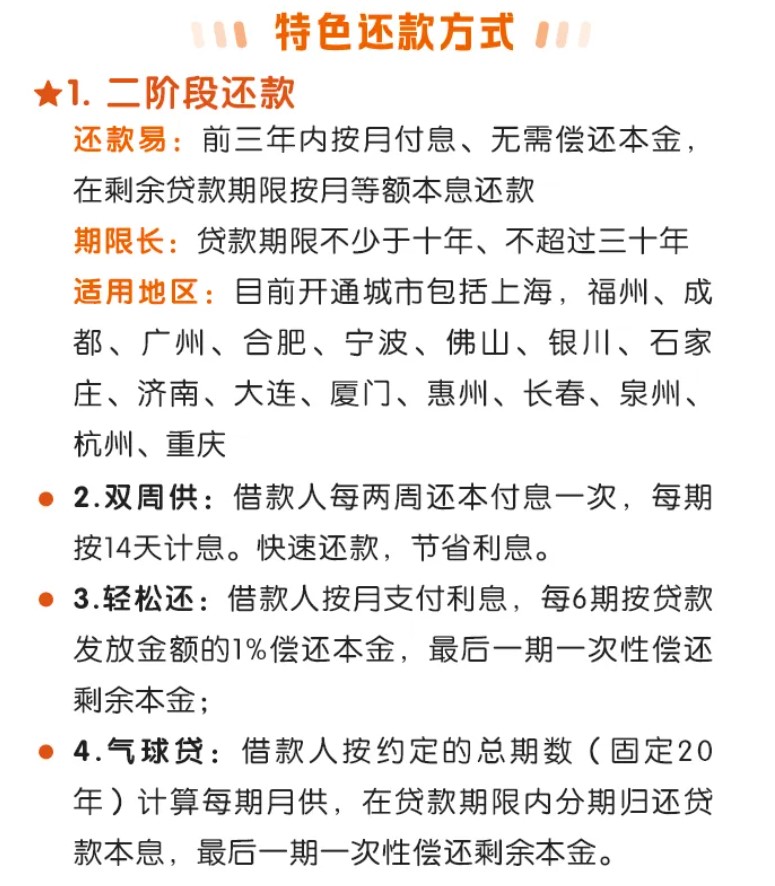

平安银行发布消息称,贷款客户可以选择特色还款方式的信贷产品,包括“二阶段还款”“双周供”“轻松还”和“气球贷”。

其中,“二阶段还款”是指前三年内可以按月付息、无需偿还本金、在剩余贷款期限按月等额本息还款,贷款期限不少于十年,不超过三十年。适用地区涵盖济南在内的多个城市。“轻松还”是指借款人按月支付利息,每6期按贷款发放金额的1%偿还本金,最后一期一次性偿还剩余本金。“双周供”则是指借款人每两周还本付息一次,每期按14天计息。快速还款,节省利息。

引发市场关注的是“气球贷”。平安银行表示,“气球贷”是适用该行个人商住两用房按揭业务的一种还款方式。此还款方式并非新推出,且不止平安银行一家银行有类似产品。根据因城施策的政策要求,此类产品需在符合当地监管政策规定的前提下开展。

经济导报记者调查发现,除平安银行外,建设银行、兴业银行等多家银行也对房贷的还款方式进行了创新。

如建设银行推出了“轻松供”和“尾期还”。“轻松供”还款方式将个人住房贷款在贷款期限内划分为两个阶段:第一阶段按月归还1元本金以及当月应归还的贷款利息,可根据借款人需求自行确定期限,最长不超过三年;第二阶段在剩余贷款期限内,剩余贷款本金按常规等额本金方式还款。而“尾期还”则是指购房者拥有最长2年的宽限期,在选定的宽限期内,每月仅需归还最低1元本金+贷款利息(贷款余额乘以贷款月利率),宽限期结束后,再按贷款余额、贷款月利率和剩余贷款期数重新确定每期还本付息额。

银行业分析师张鹏博告诉经济导报记者,目前我国银行个人住房按揭贷款主要有两种还款方式,即等额本金和等额本息,前者每月偿还本金相同,利息逐渐减少,前期还款压力较大;后者每月偿还相同金额,前期利息占比较高,后期本金占比较高。

“上述所谓的‘创新’就是‘先息后本’的还款方式。此类业务对贷款人的要求比较高,对银行业绩的提振作用也相对有限。”张鹏博表示,“‘先息后本’在行业内并不是新的业务模式,只不过之前在个人住房按揭上运用不多,通常在消费贷或个人抵押经营贷上相对常见。”

争夺优质资产

在张鹏博看来,对于工作时间不长,未来收入有增加的年轻人而言,“先息后本”的还款方式因其较低的贷款门槛有一定吸引力。对于银行而言,通过住房信贷产品创新,提供差异化、人性化服务,可满足不同贷款人需要,也有助于提高产品竞争力,进而扩大信贷市场份额。

“银行面临降准降息政策下的贷款投放压力以及业绩考核的紧迫感,尤其是进入年中6月,时间紧迫性愈发明显。”在易居研究院研究总监严跃进看来,此类产品的出现,本质上是银行之间为争夺贷款客户而采取的竞争手段,同时也反映出银行业内部对市场份额的焦虑和竞争态势。

一家商业银行的客户经理张萍接受经济导报记者采访时表示,现在购房者仍信心不足,房贷申请意愿不强。“以前房贷申请最难的时候需要排队等半年,现在资料齐全的话基本一周内就能放款。”

“我们行的房贷领域还没有类似的业务,就算有我也不一定会推荐。”张萍解释说,“这种还款方式,前期容易给贷款者造成还款压力不大的错觉,如果后续收入状况不及预期,还款压力会变得越来越大,产生不可控的风险问题。而且我们也测算过,这种方式最后实际支付的本金和利息总额比正常房贷高。按100万元房贷30年计算,‘先息后本’比‘等额本息’多支付6万元左右的利息。”

在张鹏博看来,随着按揭贷款利率的持续下调,按揭贷款资产的利差也已经下降到较低的水平,银行“卷”利率的空间越来越小。“各家银行会不断优化产品设计,改善服务体验来争夺客户。

“个人住房贷款一直是银行不良货款的低发领域,按揭贷款也被银行视为优质资产,因此会让银行间的竞争加剧。”张鹏博分析,“尤其是在明确了房贷利率不设下限以后,银行通过降低利率抢客户的空间有限。只有通过贷款产品设计和创新来实现拓客。”

华福证券在最新的研报中指出,随着按揭贷款利率的持续调降,按揭贷款资产的利差也已经下降到较低水平,银行“卷”价格的空间越来越小。在居民加杠杆意愿不足的情形下,银行按揭贷款投放的竞争会愈演愈烈,预计未来各家银行会推出更多的创新举措来吸引客户。