经济导报记者 时超

中国证监会对“转融通一天新增近1.7亿股”传闻的及时回应,让市场情绪趋于稳定。

6月17日开盘后,深证成指、创业板指等均呈现低开高走态势,截至中午收盘,深证成指涨0.37%报9286.38点,创业板指涨0.80%报1805.75点。

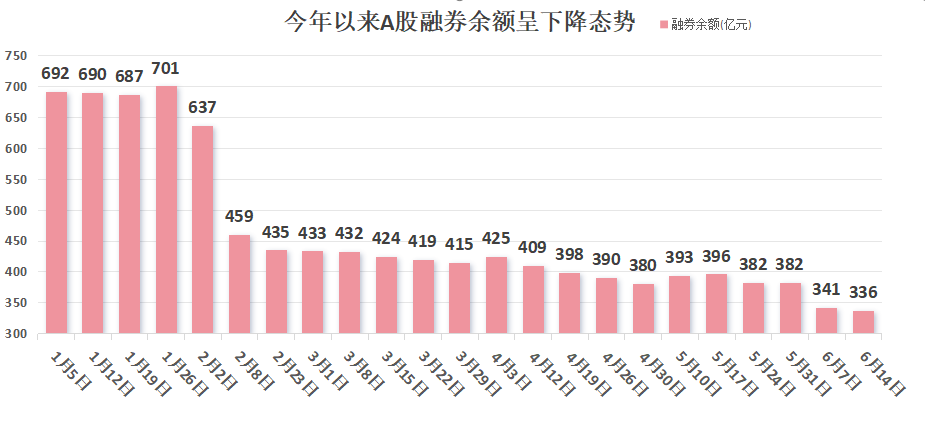

经济导报记者注意到,今年以来,转融通市场的转融券余额不断走低,如今已降至年内最低水平,两融市场的融券规模也从年初的692.15亿元降至336.17亿元,降幅明显。

对此,受访的投资业人士表示,作为杠杆资金的重要渠道,融券规模的明显降低或在印证市场正处底部区间。随着宏观经济及政策面等利好预期不断被印证,A股中长期有望走出向好行情。

38只鲁股融券余额降至0

近期,有自媒体称“转融通疯狂报复,难怪市场持续下跌,转融通(6月12日)一天新增近1.7亿股”。

对此,6月16日,证监会新闻发言人就融券与转融券有关情况答记者问时表示,6月12日转融券出借数量有所增加,主要是由于指数成分股半年度调整导致转融券“还旧借新”,即收回被调出成分股等存量出借股份,同时出借新纳入的成分股等。

证监会方面称,有自媒体引用个别交易日新增出借数据,忽略了存量收回、余额减少的情况。从数据来看,6月11日(周二)、6月12日(周三)分别新增出借2.8亿股、1.7亿股,同时收回8.6亿股、0.5亿股,两天转融券余量实际累计净减少4.6亿股,当周转融券余额下降54亿元,降幅14%。

据悉,今年以来,证监会针对市场对转融券的关切问题,采取了多项举措,转融券规模出现明显下降。如,今年2月6日证监会就要求以当日转融券余额为上限,暂停新增证券公司转融券规模,该政策仍在严格执行,未发生变化。截至6月14日(周五),全市场转融券余额340亿元,较2月6日政策发布时下降536亿元,降幅61%,为今年以来最低水平。

其实,不仅是转融券业务,“两融”中的融券业务规模今年也呈现明显走低态势。来自Wind资讯的统计显示,今年初A股融券余额还接近700亿元(692.15亿元),到了6月14日,融券余额已降至336.17亿元,降幅为51.43%。

“一方面是受政策影响,比如监管当局全面暂停限售股出借、严禁利用融券实施变相T+0交易等;另一方面,越来越多个股的估值已调整至合理区间,融券带来的风险正在增加。”长期关注资本市场的青岛投资者崔荣哲对经济导报记者表示,部分上市公司的融券余额已降至0,显示出市场做空动力明显减弱。

以鲁股为例,截至6月14日,就已经有38只个股的融券余额降至0,部分个股融券余额较年初降幅明显。如科捷智能(688455.SH)今年初的融券余额为1143万元,进入2月份后就降至0,并一直维持到现在;双塔食品(002481.SZ)年初的融券余额还是2400余万元,从3月开始明显降低,到现在只有7.71万元。

整体看来,山东A股上市公司今年融券余额下降超10亿元,融券净卖出额(融券卖出金额—融券偿还金额)更是达到-14亿元。

多只融券余额缩水 鲁股获机构青睐

在部分受访投资人士看来,上市公司融券余额的降低,一方面表明个股做空压力在减弱,另一方面也表明个股的机会在增加。

统计显示,今年以来有多只鲁股的融券余额减少超过千万元,甚至超亿元,其中部分个股已经引来机构看好。

如荣昌生物(688331.SH)年初的融券余额为3.44亿元,到现在已经降至9093.14万元,减少了2.53亿元。而本月,浙商证券已对公司给予“买入”评级,其医药首席分析师孙建认为,公司去年营收10.83亿元,同比增加40.26%,主要是因为2023年两个核心产品泰它西普、维迪西妥单抗销售收入及销量同比快速增长。

该券商分析师指出,维迪西妥单抗持续开展国内外多项与免疫治疗联用的临床应用,产品业绩增长性和估值弹性有望持续打开。泰它西普有望不断满足自免领域大量的未满足需求,成熟临床数据相继读出,也将进一步强化公司国际化地位。在维迪西妥单抗和泰它西普驱动下,公司业绩高增长潜力及海外临床试验或继续合作推进。

天岳先进(688234.SH)今年的融券余额也下降了超过5000万元。华鑫证券分析师吕卓阳指出,公司2024年一季报显示,报告期内营收4.26亿元,同比增长120.66%;归母净利润0.4亿元,同比扭亏。该券商指出,目前全球前十大功率半导体企业超过5成已是公司客户,覆盖国内外电力电子器件、5G通信、汽车电子等领域知名客户,由此颇为看好公司未来市场需求,“碳化硅下游需求持续增长,公司上海临港工厂提前两年达产,我们看好公司产能放量促进市场占有率继续提升”。

还有,歌尔股份(002241.SZ)的融券余额从年初的9371.66万元降至如今的920.32万元,下降约9成。华金证券分析师孙远峰表示,公司在声学、光学、微电子、精密制造等领域内具有创新性竞争优势。且公司拓展汽车电子相关业务机会,在传感器、ARHUD模组及光学器件等细分方向上取得了积极的业务进展,叠加未来汽车电子与XR市场持续增长,将为业绩增长提供空间。

A股市场底部态势渐明

值得注意的是,在6月16日回答记者问时,证监会方面还表示,下一步,将坚持问题导向和目标导向,充分评估并完善融券与转融券规则,加强融券与转融券逆周期调节。同时,持续加大行为监管和穿透式监管力度,对大股东、相关机构利用多层嵌套、融券“绕道”减持限售股等违法违规行为,依法严肃查处。

“监管层的表态,有望进一步提振市场信心。”崔荣哲对经济导报记者表示,目前二级市场上的减持压力明显减弱,结合融券市场的表现,市场底部态势愈发明显。

相关机构也注意到了融券余额降低与市场底部的呼应关系。华西证券金融团队罗惠洲认为,尽管融资融券的相关指标不能作为市场走势的前置判断,但由于杠杆资金对于市场变化的敏锐性(对上涨/下跌承受的净值变化幅度大),可以将两融相关数据作为同期指标观察。自中证金披露市场平均担保比例数据以来,历次低点伴随着市场底部出现。即从历史数据能够判断,两融市场平均担保比例的极值往往和上证指数的低点相伴出现。

部分券商近期也在强调市场底部的机会。中金公司认为,今年投资者预期最为悲观的时期已经过去。2月以来的修复行情虽有波折,但仍有望延续,下半年财政与货币协同发力是重点,地产仍是市场关键“胜负手”。当前中长期改革关注度提升,资本市场改革也正在有序推进,伴随近期指数调整,当前A股市场估值具备较好吸引力,对后续市场表现不必悲观。

中原证券指出,当前上证指数与创业板指的平均市盈率分别为13.05倍、28.91倍,处于近三年中位数以下水平,市场估值依然处于较低区域,适合中长期布局。未来宏观和市场监管利好政策预期依然较强,市场有望在关键点位得到支撑,股指总体预计将保持震荡格局。

天风证券则继续看好“耐心资产”等高股息方向。其认为在新“国九条”中的“市值管理”“提高二级市场投资回报率”政策逻辑和市场逻辑共振之下,具备垄断性、稀缺性的高股息资产有望获得价值重估,其中又以央国企分红提升逻辑最顺;且短期看,红利板块超额收益处于历史中低位,并不拥挤。